Δυναμική συνέχειας του ράλι στις 4 συστημικές ελληνικές τράπεζες εντοπίζει η Morgan Stanley, Παρά την ισχυρή ανοδική κίνηση που έχουν καταγράψει οι μετοχές τους κατά το νέο έτος (10% – 25%).

Πιο αναλυτικά, ο αμερικανικός οίκος ενσωματώνει μια υψηλότερη γραμμή στα επιτόκια, αυξάνοντας τα EPS (κέρδη ανά μετοχή) κατά 6% περίπου κατά μέρο όρο για φέτος, ενώ ξεκινά την κάλυψη και της μετοχή της Εθνικής Τράπεζας.

Όπως αναφέρει, οι ελληνικές τράπεζες είναι θετικά προσανατολισμένες στα υψηλότερα επιτόκια της ΕΚΤ, δεδομένου ότι το 85% – 90% των δανειακών τους χαρτοφυλακίων είναι κυμαινόμενου επιτοκίου, ενώ το 83% περίπου των καταθέσεων είναι τρεχούμενοι λογαριασμοί κατά μέσο όρο.

Η ενίσχυση των καθαρών περιθωρίων από τόκους (NIM) για τις ελληνικές τράπεζες μόλις ξεκίνησε (το τρίτο τρίμηνο του 2022) με τη Morgan Stanley να αναμένει περαιτέρω ώθηση ως προς αυτό το σκέλος το 2023.

Επιπλέον, η υψηλή ρευστότητα για τον τραπεζικό κλάδο (στο 61% περίπου είναι ο δείκτης LDR) σημαίνει ότι, μέχρι στιγμής, η πίεση στην ανατιμολόγηση των καταθέσεων είναι περιορισμένη, με ένα μέσο όρο beta στις καταθέσεις περίπου στο 1% από τον Νοέμβριο του 2022, όπως υπολογίζει η Morgan Stanley, ενσωματώνοντας πλέον έναν υψηλότερο «πήχη» για τα επιτόκια, ήτοι στο 3% για το 2023 έναντι 2,5% που ανέμενε προηγουμένως, γεγονός που επιφέρει μια ενίσχυση των εκτιμήσεών της για τα κέρδη κατά 6% περίπου κατά μέσο όρο.

Υποθέτει ένα 55% – 60% περίπου ως προς το beta των προθεσμιακών καταθέσεων για το 2023, το οποίο εκτιμά ότι χρήζει στενής παρακολούθησης.

Σύμφωνα με την Morgan Stanley, οι αποτιμήσεις εξακολουθούν να είναι φθηνές.

Eurobank και Εθνική διαπραγματεύονται σε ~0,6x σε όρους P/BV για ROTE ~12,5% και ~11,0% αντίστοιχα για το 2023, ενώ η Πειραιώς και η Alpha Bank διαπραγματεύονται στο 0,4x για ROTE ~9,0%.

Οι αναλυτές του οίκου, πέραν αυτών ξεκινούν την κάλυψη και της Εθνικής Τράπεζας, με σύσταση «equal – weight», τονίζοντας πως αποτελεί το καλύτερο «play» στη βάση της μακροοικονομικής ανάκαμψης της εγχώριας οικονομίας, με i) τον δεύτερο χαμηλότερο δείκτη NPE στον κλάδο, στο 6,1% και την υψηλότερη κάλυψη NPE που φτάνει στο 82% περίπου; ii) την ισχυρότερη κεφαλαιακή θέση, με δείκτη CET 1 στο 15,2% κατά το τρίτο τρίμηνο του 2022 και iii) δείκτη ROTE στο 11% περίπου για το 2023, σύμφωνα με τις εκτιμήσεις των αναλυτών του οίκου.

Όπως και για τη Eurobank, έτσι και για την Εθνική Τράπεζα, η Morgan Stanley αναμένει να επανέλθει στο «δρόμο» της διανομής μερισμάτων από τα κέρδη του 2022, κάτι που εκτμά ότι θα αποτελέσει έναν ακόμη θετικό «καταλύτη» για αυτές τις μετοχές.

Παρότι λοιπόν το «ράλι» για τις ελληνικές τράπεζες αναμένεται να συνεχιστεί, η σύσταση «equal – weight» για την Εθνική βασίζεται στην καλύτερη σχετική ανοδική κίνηση των υπολοίπων (Eurobank και Τράπεζα Πειραιώς).

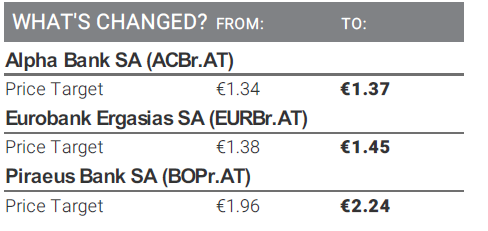

Ίδια σύσταση με αυτή της Εθνικής Τράπεζας («equal – weight») διατηρεί για την Alpha Bank, αυξάνοντας την τιμή στόχο στα 1,37 ευρώ από 1,34 ευρώ προηγουμένως (βασικό σενάριο – στα 1,67 ευρώ στο «bull case» και 0,48 ευρώ στο «bear case»).

Από την άλλη, για τη Eurobank θέτει σύσταση «overweight» με τιμή στόχο στα 1,45 ευρώ από 1,38 ευρώ προηγουμένως (βασικό σενάριο – στα 1,82 ευρώ στο «bull case» και 0,66 ευρώ στο «bear case»), όπως και για την Τράπεζα Πειραιώς με τιμή στόχο τα 2,24 ευρώ πλέον από 1,96 προηγουμένως (βασικό σενάριο – στα 2,92 ευρώ στο «bull case» και 0,76 ευρώ στο «bear case»).